سیزده نفر سر میز شام

نام نویسنده: وحید حجهفروش

چهارشنبه هفته پیش، وزیر ارتباطات در توییتر خود اعلام کرد: «با مصوبه امروز دولت، بانک مرکزی موظف شد ظرف مدت سه ماه به انحصار شرکتهای PSP خاتمه دهد و فضای رقابتی و مساعدی را برای کسبوکارهای فینتک فراهم سازد. انتظار میرود با اجرایی شدن این مصوبه، شاهد رشد قابل توجهی در فناوریهای مالی در کشور باشیم.»

شکار گوسفند وحشی

اگر اهل مطالعه رمانهای جنایی باشید حتما به این نکته توجه کردهاید که کارآگاه پیش از این که به نشانههای محیطی و فیزیکی توجه کند، به دنبال ذینفعان جنایت و انگیزههای احتمالی آنان میگردد. بازخوانی جملههای جهرمی، چند سرنخ جالب به دست میدهد. نخست این که اصولا قانونگذاری و وضع مقررات در حوزه فعالیتهای پولی و بانکی توسط بانک مرکزی انجام میشود و این که وزیر ارتباطات از تغییر و تحولی که ممکن است در حوزه دیگری اتفاق بیفتد به هیجان میآید قابل تأمل است؛ خبری که حتی در سایت رسمی بانک مرکزی هم بازتابی از آن دیده نمیشود.

انحصار چندین ساله دوازده PSP بر بازار خدمات پرداخت کشور هرگز مورد تایید کارشناسان و دیگر فعالان این صنعت نبوده است. اما بزرگترین مخالفان این انحصار چه کسانی هستند؟ در درجه نخست، بانکهایی هستند که دیر به این قافله رسیدهاند، سهمی از این بازار نداشتهاند و به روشهای مختلف از قبیل خرید تمام یا بخشی از سهام یک PSP فعلی هم نتوانستهاند نقشی در این صنعت ایفا کنند. دومین دسته از مخالفان انحصار، مجموعههای صاحب قدرت و ثروتی هستند که هر مجوز خرد و کلانی را به محض ابلاغ گرفتهاند و دستشان از این موافقت اصولی باارزش کوتاه مانده بود.

اما دسته سوم که مهمترین دسته است، شرکتهایی هستند که در شبکه مشتریان خود و زیرمجموعههایشان تراکنشهای قابل توجهی اتفاق میافتد؛ اپراتورهای تلفن همراه یکی از مهمترین متقاضیانی هستند که از مدتها پیش به دنبال نقشآفرینی در صنعت پرداخت کشور (با ارائه راهحلهایی از قبیل کیف پول الکترونیکی) بودهاند و در مواردی هم با قانونگذاران این حوزه دچار تعارض شدهاند. احتمال قریب به یقینِ ورودِ این بازیگران به عرصه خدمات پرداخت، میتواند اشتیاق وزیر ارتباطات را به اعلام این خبر توجیه کند.

به سوی صفر

در سایت شرکت شاپرک (شبکه الکترونیکی پرداخت کارت) آمده است که این شرکت «با توجه به دلایل متعددی که مهمترین آنها عبارت بودند از دشوار شدن کنترل و نظارت، ناکافی بودن کنترلها و تخصیص غیربهینه منابع در صنعت پرداخت کشور، بر اساس چارچوب مصوبه مورخ 25/12/89 شواری پول و اعتبار ایجاد شده است.» و عنوان میکند «مأموریت ما بهعنوان یک نهاد متخصص، ایجاد وحدت فرماندهی و مدیریت و نظارت هوشمند بر صنعت پرداخت الکترونیکی کشور، حفظ یکپارچگی، افزایش اعتماد، توسعه این صنعت و تسهیل ایفای نقش حاکمیتی و نظارتی بانک مرکزی است»

وضعیت برای شاپرک تا سه چهار سال پیش آرام بود و هر اتفاقی هم در حوزه پرداخت میافتاد مانند یک دعوای خانوادگی، بدون حاشیه و جنجال رسانهای، حلوفصل میشد. اما از زمانی که استارتآپهای فینتک وارد بازار خدمات پرداخت شدند، همه چیز تغییر کرد. فینتکها خدماتی را ارائه کردند که شاپرک و PSPها هرگز به فکرشان هم نرسیده بود و نیازهایی را از مشتریان پاسخ دادند که گیرنده خدمت حاضر بود بابت آن کارمزد هم پرداخت کند، درآمدی که پس از صفر کردن کارمزد تراکنش، برای PSPها تبدیل به آرزوی محال شده بود.

استقبال کاربران از خدمات استارتآپهای فینتک، زنگ خطر را برای شاپرک به صدا درآورد. ناقوسی که مینواخت خطر از دست رفتن سهم بازار و ورود رقیب جدید نبود؛ فینتکها درست روی نقطههایی دست گذاشته بودند که شاپرک به شدت در آنها ضعیف بود. زیرساخت فنی ناکارآمد، مشکلات عمیق ساختاری و فاصله بسیار زیاد با صنعت پرداخت جهان از یک سو و کندی و مقاومت شاپرک در مقابل تغییر از سوی دیگر، باعث شد استارتآپها تاوان عقبماندگی صنعت پرداخت کشور را به قیمت فیلتر شدن و بسته شدن درگاههای پرداختشان بدهند.

واقعیت این است که شاپرک همین الان هم در ارائه خدمات به دوازده PSP موجود (که تعدادی از آنها هم عملاً فعالیت خاصی ندارند) دچار مشکلات فراوان است. در حالی که هنوز راهکار قابل توجهی برای مبارزه با فیشینگ و کلاهبرداری ارائه نکرده است و هر روز خبر یک کلاهبرداری جدید را میشنویم، اضافه شدن چندین متقاضی دریافت خدمات در کنار نیاز شدید شاپرک برای بهروزرسانی زیرساختها به منظور ارائه خدمات نوآوارنه به کاربران، باری نیست که شانههای سست شاپرک توان کشیدن آن را داشته باشد.

سهم دیگری

پیشتر اشاره کردم که بانکها و اپراتورهای تلفن همراه از متقاضیان بالقوه ورود جدی به صنعت پرداخت هستند. صاحبان سرمایههای کلان و صنایع متعدد دیگری که همه میشناسیم و بسیاری مجموعههای معظم نیمهدولتی هم به شکلهای مختلف علاقه خود را به حضور در این صنعت نشان دادهاند. دور از ذهن نیست شرکتهای نوظهور تکنولوژی مانند دیجیکالا و اسنپ هم به این جمع بپیوندند، تراکنشهای روزانه این شرکتها آنقدر هست که برای ورود به این حوزه وسوسه شوند، کما اینکه اسنپ از چندی پیش نیمنگاهی هم به راهاندازی کیفپول مخصوص خودش داشته است.

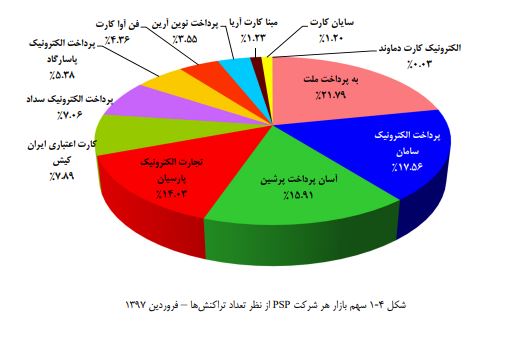

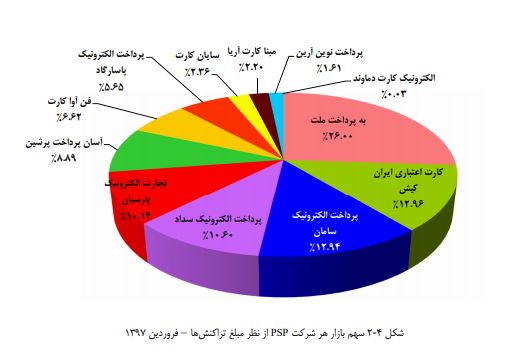

طبق آخرین گزارش اقتصادی شاپرک (فروردین 97) از میان ابزارهای پذیرش اینترنتی، پذیرش موبایلی و کارتخوان فروشگاهی، آخری با 80 درصد پیشتاز در تعداد ابزار، با بیش از 88 درصد پیشتاز در تعداد تراکنش و با بیش از 89 درصد پیشتاز در مبلغ تراکنش است؛ بازاری که به خدمات پرداخت آنلاین اینترنتی و موبایلی اختصاص دارد، پس از سالها فعالیت ترویجی، هنوز نتوانسته جایگاه قابل قبولی در صنعت پرداخت کشور پیدا کند و تصور این که بازیگران جدید بر توسعه بازار خود از طریق ارائه کارتخوانهای فروشگاهی تمرکز کنند کمی دور از ذهن است.

سناریوی احتمالی باید یکی از این دو، یا ترکیبی از این دو باشد: بازیگران جدید سرمایهگذاری خود را معطوف به گسترش ابزارهای اینترنتی و موبایلی کنند یا با ارائه خدمات نوآورانه (اگر بتوانند) مشتریان را به روشهای پرداخت از طریق کیفپول هدایت کنند. هرچند برخی از مدیران PSPها معتقدند این مصوبه هیات دولت در عمل به اجرا در نخواهد آمد و با توجه به این که برخی از آنان ابزارهای کیفپول یا خدمات واسط پرداخت برای خود راهاندازی کردهاند، چندان از این مصوبه جدید دچار دغدغه نشدهاند.

استخوانهای دوستداشتنی

سوال اصلی اینجاست: چرا خدماتی که از سمت کاربر کارمزد دریافت نمیکند و تنها محل درآمدش کارمزد 25 تا 225 تومانی شاپرک است، این میزان جذابیت دارد؟ هر چند گفته میشود در آییننامه این موضوع دیده شده است که بانک مرکزی قرار نیست به مدل کسبوکارها ورود کند و بخش خصوصی با توجه به نیاز بازار میتواند مدل درآمدی خود را اعمال کند، باز هم تغییر ذائقه مشتری در چنین سطح گستردهای کاری بسیار دشوار است.

نزدیک به 70 درصد از سهم بازار خدمات پرداخت، از نظر تعداد و مبلغ تراکنش در اختیار 5 شرکت است: به پرداخت ملت، آسان پرداخت پرشین، پرداخت الکترونیک سامان، تجارت الکترونیک پارسیان و کارت اعتباری ایران کیش. با در نظر گرفتن کارمزد پرداختی شاپرک، بقیه شرکتها در واقع نه تنها سود نمیکنند، که باید هزینه ادامه حیات خود را از محلهای دیگری (مثل حمایت بانک) تامین کنند. آیا دلایل موفقیت این شرکتها بررسی شده است؟ آیا ورود اپراتورها با آن شبکه گسترده مشتریان و دسترسیهای تبلیغاتی، همین چند شرکت موفق را هم به سوی ورشکستگی نخواهد برد؟ آیا انحصار بانک مرکزی قرار است تبدیل به انحصار وزارت ارتباطات شود؟

وسوسه سود ناشی از رسوب پول (که اتفاقاً در مورد اکثر PSPها فراتر از وسوسه و منبع اصلی درآمد است)، دسترسی به سیستم پولی و بانکی کشور و جایگاه اثرگذار و تعیینکننده در ارائه خدمات مالی، همه عواملی هستند که داشتن مجوز ارائه خدمات پرداخت را جذاب میکنند. اما مشکل اصلی همچنان پابرجاست، کسبوکاری که در ذات خود سودآور نیست، چه پشتپردههایی دارد که لزوم رفع انحصار از آن، بعد از این همه سال در دستور کار دولت قرار میگیرد؟

مرگ، کسبوکار من است

جهرمی در توییت خود گفته است: «بانک مرکزی موظف شد … به انحصار شرکتهای PSP خاتمه دهد و فضای رقابتی و مساعدی را برای کسبوکارهای فینتک فراهم سازد».

این عبارت کلی را میتوان به دو شکل تفسیر کرد: نخست این که خاتمه دادن به انحصار PSPها، وظیفهای جدا از ایجاد فضای رقابتی برای فینتکهاست و اصولاً این دو مقوله ربطی به هم ندارند (چون در عمل هم تا جایی که شخصاً با دغدغهها و برنامههای استارتآپهای فینتک آشنا هستم، میدانم که برای هیچ کدام از آنها، PSP نبودن مسأله و دغدغه نیست) و دوم این که بانک مرکزی فضای مساعد برای کسبوکارهای فینتک را از طریق خاتمه دادن به انحصار PSPها ایجاد کند.

هر یک از تفاسیر بالا را که مد نظر قرار دهیم، بعید به نظر میرسد فضای کاری فینتکها که به شدت تحت تاثیر تصمیمهای خلقالساعه کمیته فیلترینگ و سیستم قضایی و متاثر از نقصهای اساسی بانک مرکزی در قانونگذاری و شاپرک در زیرساختهای فنی و قانونی است، با رفع انحصار از PSPهایی که در عمل هر کدام به نحوی با یک یا چند استارتآپ در تعامل هستند، بهبود یابد.

در حالی که درد اصلی همه استارتآپها و به خصوص استارتآپهای فینتک، مسأله نماد اعتماد و ماجراهای تمامنشدنی ناکارآمدی مرکز توسعه تجارت الکترونیکی است و با در نظر گرفتن این که صنعت پرداخت تنها بخشی از صنعت فینتک است و توجه خاصی به حوزه فناوری بیمه و تامین مالی جمعی نشده است، گویی بار دیگر وزیر جوان از نام استارتآپهایی که هر لحظه مرگ کسبوکارشان را در امضای یک قاضی از شهرستانی دورافتاده به چشم میبینند، به کام شرکتهای بزرگ و مجموعههای چندهزار میلیاردی بهره میگیرد.

وحید حجه فروش را در توییتر دنبال کنید.

منبع : روزنامه فناوران