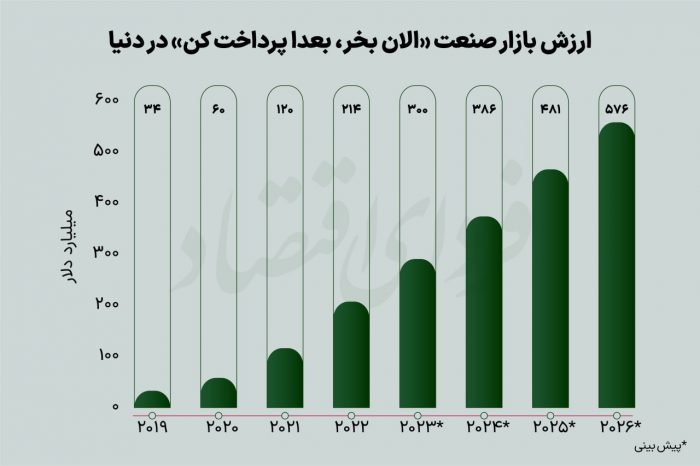

پیشبینیها از رشد بازار BNPL تا سال ۲۰۲۶

ارزش بازار استارتاپهای «الان بخر بعدا پرداخت کن» به ۱۲۰ میلیارد دلار رسید

فردای اقتصاد: ارزش بازار جهانی صنعت «الان بخر بعدا پرداخت کن» (BNPL) دنیا در سال ۲۰۲۱ به حدود ۱۲۰ میلیارد دلار رسید و با داغ شدن تنور تورم در دنیا شاهد رشد روز افزون این صنعت و کسب و کارهای فعال در آن هستیم. طیق آمار موسسات معتبر ۴۷ درصد از بریتانیاییها با سنی بین ۱۸ تا ۳۴ سال از کسب و کارهای این حوزه استفاده میکنند. رشد میزان استفاده کنندگان از این سرویس در آمریکا بسیار عجیب است. چرا که در سال ۲۰۱۸ تنها ۱.۶ میلیون نفر از خدمات کسب و کارهای این حوزه استفاده میکردند ولی الان تعداد مشتریان آن در سال ۲۰۲۲ به ۵۹.۳ میلیون نفر میرسد. همین چند آمار کوتاه از دنیا کافیست تا متوجه نرخ رشد بالای این حوزه میان مردم شویم.

سالها است که در کشورهای مدرن افراد شاغل از سرویسی استفاده میکنند که به واسطه آن اول خرید خود را انجام میدهند و سپس بعد از اینکه حقوق خود را دریافت کردند، مبلغ خرید خود را پرداخت میکنند. به عبارتی به واسطه شغلی که دارند، اعتبار دریافت میکنند. اما این روزها به واسطه اینکه عموم کشورهای دنیا با تورمی بیسابقه مواجه شدهاند، شاهد آن هستیم که مردم از توان پرداخت پایینتری بهره میبرند. همین موضوع سبب شده است که کسب و کارهایی که در این حوزه فعالیت میکنند، مجددا داغ شوند.

الان خریدن و بعدا پرداخت کردن این موضوع را پیش میآورد که گاهی اوقات شما بیش از حقوق خود خرید انجام میدهید و حقوق شما کفاف خریدهای شما را نمیدهد و به این میرسید که شاید اصلا نباید بخشی از خریدهای خود را انجام میدادید و شاید به آنها احتیاج نداشتهاید اصلا.

رشد خرید اقساطی در جهان

فرآیند الان بخر بعدا پرداخت کن یا BNPL سالهاست که توسط شرکتهایی مانند Klarna، Afterpay و Affirm ارائه میشود و روندی رشدی دارد. الان شرایط به گونهای است که تقریبا وارد هر سایت خرید آنلاینی که میشوید، به جای اینکه ابتدا به ساکن پرداخت کنید، پیشنهاد خرید اقساطی به شما داده میشود و معمولا پیشنهاد پرداخت هر دو هفته یکبار بدون بهره به شما داده میشود. تفاوت اینجاست که این موضوع سبب میشود شما بتوانید چیزهایی را که الان توان خرید نقدی آنها را ندارید را بخرید و پس از آن درگیر شرکتهای کارت اعتباری هم نشوید. چرا که آنها جریمههای بسیار سختگیرانهای را در صورت دیرکرد به مشتریان متحمل میسازند.

این پیشنهاد وسوسهانگیز به همان میزان که شما را وسوسه میکند خوب بنظر میرسد. با استفاده از این سرویس میتوانید لباس گران قیمتی که مدتها بود دوست داشتید آن را بخرید را بدون نگرانی از فشار پرداختی آن بخرید.

اغلب شرکتهایی که در حوزه BNPL فعالیت دارند، بررسیهای عمیقی را در رابطه با وضعیت اعتباری مشتریان خود انجام نمیدهند و معمولا افرادی که سابقه عدم یا دیرکرد در پرداخت بدهیهای خود دارند، در این کسب و کارها شناسایی نمیشوند. با این حال اگر شما در این پلتفرمها اشتباهی مرتکب شوید، یا با جریمه یا با کاهش امتیاز اعتباری مواجه میشوید. اما در سمت مقابل اگر مشکل از سوی پلتفرم باشد راه سختی را برای پیگیری دارید. به طور مثال اگر شما کالایی را به این شیوه سفارش دهید و زمانی که کالا را تحویل میگیرید متوجه مغایرت کالا با تصاویرش شوید، راه نسبتا دشواری را برای برگشت دادن کالا و معلق کردن فرآیند پرداختش دارید. علی ایحال اینگونه به نظر میرسد که فرصت پرداخت در آینده افراد را به خرج بیشتر سوق میدهد. در واقع این همان چیزی است که شرکتهای BNPL بیشترین سود را از آن میبرند.

در حال حاضر، بسیاری از شرکتهای BNPL نسبت به شرکتهای وامدهی سنتی در فضایی خاکستریتر و خلاء نظارتی و قانونی حادتری به فعالیت میپردازند. حامیان حقوق مصرفکننده در ایالتهایی مثل کالیفرنیا و ماساچوست به سیاستگذار فشار وارد میکنند تا نظارت خود را بر شرکتهای BNPL بیشتر کنند. اداره حمایت مالی مصرفکننده یا CFPB نیز در حال بررسی این موضوع است.

حامیان مصرفکننده لزوماً این استدلال را ندارند که BNPLها نباید وجود داشته باشد، اما آنها میگویند که نیاز به بررسی دقیق و نظارت بیشتری وجود دارد و باید به مردم ایدههای بهتری داده شود. قوانین حمایت از مصرف کننده، مانند قانون حقیقت در وام (Truth in Lending)، که از مصرف کنندگان در برابر اقدامات اعتباری نادرست و ناعادلانه محافظت میکند، هنوز در مورد BNPL اعمال نمیشود. (دلیلی وجود دارد که شرکتهای BNPL چهار پرداخت را انجام میدهند – قانون ۱۹۶۸ وامهای مصرفی را پس از تقسیم به پنج وام اعمال میکند.)

همیشه و هرروزه با شرکتهایی مواجه میشویم که میگویند: «ما متفاوت هستیم، ما جدید هستیم، سریع هستیم و تنظیمگرها نمیدانند ما را چگونه تنظیم کنند زیرا ما بسیار جدید و سریع و فنی هستیم هزاران مورد دیگر از این دست.»

نظرسنجی از LendingTree نشان میدهد که ۴۲ درصد از آمریکاییهایی که از شرکتهای BNPL وام دریافت میکنند حداقل یکبار در پرداختهای خود تاخیر داشتهاند و براساس گزارش وال استریت ژورنال شرکتهای فعال در این حوزه شاهد افزایش بدهیها و تاخیر در پرداخت آنها توسط مردم هستند.

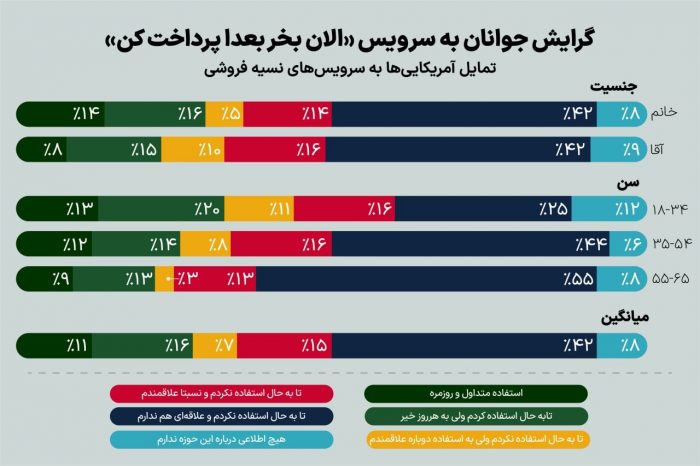

جوانان مخاطبان اصلی BNPL

مصرف کنندگانی که از خدمات BNPL استفاده میکنند عموما جوان هستند و جالب اینجاست که بسیاری از آنها رنگین پوست هستند. به گفته کسبوکارهای BNPL آنها گنجاندن مالی ارائه میکنند یعنی به افرادی که نمیتوانند آن را در جای دیگری دریافت کنند، اعتبار میدهند. این ممکن است در بسیاری از موارد درست باشد، اما مرز بین شکارچی و پیشرونده در این پلتفرمها کمی مبهم است. یک مطالعه از TransUnion نشان میدهد که مشتریان BNPL محصولات اعتباری بیشتری مانند کارتهای اعتباری، کارتهای خردهفروشی و وامهای اقساطی نسبت به افراد عمومی جامعه یا به عبارتی افرادی که تحت عنوان «اعتبار فعال» شناخته میشوند، دارند. وام دهندگان در این اکوسیستم اغلب نمیدانند که آیا مصرف کنندگانی که با آنها کار میکنند واقعاً توانایی پرداخت را دارند یا خیر.

رابرت لاولس، استاد حقوق دانشگاه ایلینویز، متخصص امور مالی مصرفکننده گفت: «هیئت منصفه هنوز دقیقاً درباره آنچه BNPL برای مصرفکنندگان دارد صحبت نمیکند». او در این باره وام دهندگان حقوق و دستمزد را مثال زد. هر دوی آنها در نگاه اول راه حلهای مفیدی برای افرادی که اعتبار ضعیف دارند، ارائه میدهند. او گفت: «اما ما حقایق را میدانیم. صاحبان کسب و کار به حد کافی از مصرفکنندگان سواستفاده میکنند. در طول سالهای اخیر، نوآوریهای مالی زیادی برای مصرفکنندگان وجود داشته است که ادعا میکردند به نفع مصرفکنندگان هستند. اما من فکر میکنم ما هنوز تجربه کافی نداریم که بدانیم اکنون از کجا خرید کنیم و بعداً پرداخت کنیم.»

وی خاطرنشان کرد: مشکل کسبوکارهایی که سعی میکنند قوانین مربوط به اعتبار و بدهی را تغییر دهند، به سختی ابداعی و جدید هستند. لاولس گفت: در قرن بیستم، وام دهندگان و فروشگاهها سعی کردند قوانین مربوط به ربا را که نرخهای بهره را تعیین میکنند دور بزنند و ادعا میکنند که آنها سود دریافت نمیکنند، بلکه در عوض قیمتها را بر اساس «تفاوت زمان-قیمت» تغییر میدهند.

نمونه های بیشماری از تاکتیکها و محصولاتی وجود دارد که سعی در دور زدن قوانین و مقررات مالی دارند. به اصطلاح قراردادهایی وجود دارد که در آن وام دهندگان سعی میکنند سقفهای نرخ بهره دولتی را دور بزنند. اما شرکتهای BNPL که از تاکتیک پیشپرداختها استفاده میکنند، استدلال میکنند که از نظر فنی تحت قانون Truth in Lending قرار نمیگیرند زیرا آنها کارمزد ندارند.

بلومبرگ اخیراً در گزارشی بیان کرده است که بین تهدید مقررات، عدم اطمینان اقتصادی و فشار مصرفکنندگانی که زیر بدهیها دست و پنجه نرم میکنند، بسیاری از شرکتها در این فضا در حال مواجهه با مشکلاتی هستند و ارزش آنها به شدت در حال سقوط است.

شاید شرکتهای BNPL و مشتریان آنها اکنون در وضعیت مبهم و سختی قرار داشته باشند اما ما در دنیایی زندگی می کنیم که دائماً سعی میکند ما را فریب دهند و همیشه توسط کلاهبرداریهای کوچک و بزرگ احاطه شدهایم. حرکت کردن رو به جلو در این فضا ممکن است غیرممکن به نظر برسد اما مجبوریم هر روز خود را نسبت به اتفاقات جدید آگاه کنیم و درباره آنها اطلاعات کسب کنیم.