سهام شرکتهای تکنولوژی سقوط میکند؟

15 سال پیش بود که شرکتهای اینترنتی و تکنولوژی بازار بورس و به خصوص شاخص ترکیبی سهام Nasdaq را دچار صعودی غیرواقعی و سپس سقوط قابلتوجهی کردند که بعدها به انفجار حباب داتکام معروف شد. حالا گویا شواهد نشان میدهد که شاخص Nasdaq یک بار دیگر مسیر آن سالها را درپیش گرفته است. با این اوصاف است که بسیاری از کارشناسان و تحلیلگران این روزها به دنبال پاسخ این سوال هستند که آیا انفجار حباب دیگری در راه است یا خیر؟

انفجار حباب دات کام

بیش از 15 سال پیش شرکتهای تکنولوژی و اینترنتی بزرگی که در آن زمان شرکتهای نوپا و کوچکی بودند، با ورود تدریجی به بازار بورس و سهام باعث رشد بیسابقه شاخص ترکیبی سهام Nasdaq شدند. به این شرکتهای نوظهور که اغلب فعالیتی مبتنی بر اینترنت داشتند، شرکتهای دات کام میگفتند. این شرکتها برای افزایش قیمت سهام خود در بازار بورس یک پیشوند «-e» به ابتدای نام خود یا یک پسوند «com.» به انتهای نام خود اضافه میکردند.

در این دوره، شرکتها یکبار دیگر مسیر شرکتهای انگلیس در قرن 17 و آمریکا در اوایل دهه 90 میلادی را در پیش گرفتند؛ یعنی به جای ارائه برنامههای موفق کسبوکار به ایده پردازیهای غیر واقعی پرداختند تا در نهایت سهامداران را هر چه بیشتر تشنه خرید سهامشان بکنند. در سال 2000 هم سهامداران با چشمانی بسته از هر نوع عرضه، سهام شرکتهای اینترنتی را با آغوش باز استقبال میکردند، بدون آنکه در نظر بگیرند چه قدر زمان میبرد تا شرکتها، حتی در صورت سودآوری، به سوددهی برسند. اولین ضربهها برای ترکیدن حباب از داخل خود شرکتها بیرون آمد. در حقیقت، گزارشهای حسابرسی آنها نشان از زیانهای بزرگ و تعدیل منفی پیشبینی سود شرکتها در همان ماههای اولیه داشت و در نهایت به انفجار حباب دات کام و سقوط شاخص Nasdaq منجر شد.

رکورد جدید Nasdaq

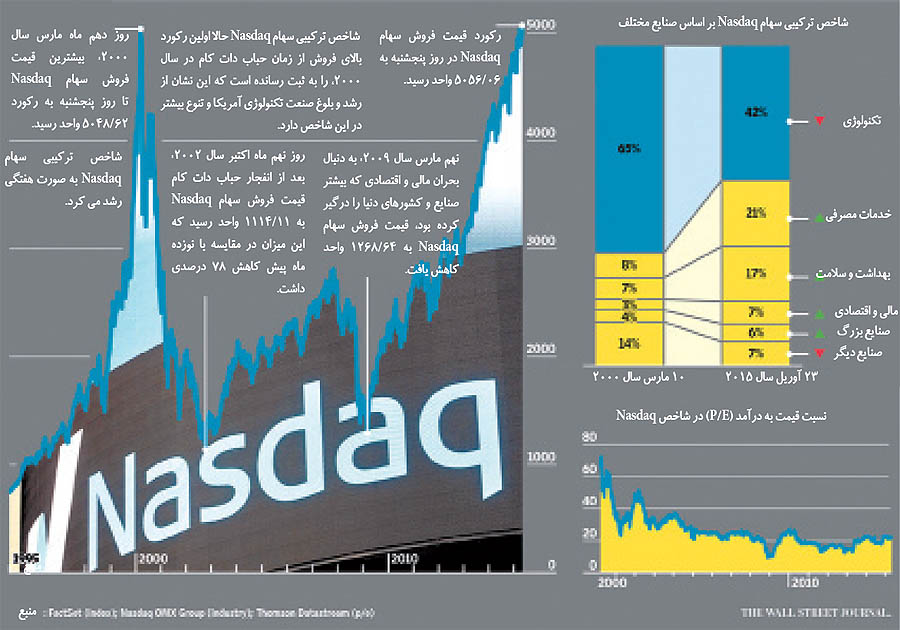

سهام شرکتهای تکنولوژی باعث افزایش شاخص Nasdaq شد و این شاخص را به رکورد ۱۵ سال قبل خود و پیش از بحران موسوم به دات کام رسانده است.

به گزارش وال استریت ژورنال امروزه بسیاری از شرکتهای تکنولوژی سهام خود را درNasdaq عرضه کردهاند، با این حال هنوز تخمینها با افزایش حباب گونهای که در سال ۲۰۰۰ سهام صنعت تکنولوژی با آن مواجه شد فاصله دارد. این روزها بسیاری از شرکتهای تکنولوژی نوپای حاضر در آن زمان به شرکتهای بالغی تبدیل شده و محصولات و فروششان را به سراسر جهان وسعت دادهاند.

روز پنجشنبه گذشته شاخص Nasdaq به دنبال افزایش خوشبینی نسبت به اقتصاد آمریکا 89/ 20 واحد افزایش یافت و به 06/ 5056 رسید. در ۱۰ مارس سال ۲۰۰۰ و درست قبل از آغاز رکود بزرگ ناشی از بحران داتکام شاخص به 62/ 5048 رسیده بود. بسیاری از سرمایهگذاران در آن زمان معتقد بودند که احتمالا دیگر در طول عمر خود شاهد چنین رکوردی نخواهند بود، چرا که ارزش سهام تا ۷۸ درصد کاهش یافته بود.

در این میان سهام شرکت Netflix امسال بیشترین رشد را در میان صد شرکت غیرمالی حاضر در شاخص Nasdaq داشته است. قیمت سهام این شرکت به دنبال رشد چشمگیر تعداد کاربرانش، تا حدود 65 درصد افزایش پیدا کرده است. این در حالی است که بعضی دیگر از شرکتهای تکنولوژی مانند آمازون، اپل، شرکت تولیدکننده بازیهای ویدئویی Electronic Arts و شرکت Activision Blizzard همه در میان 20 شرکت تکنولوژی پر سود شاخص Nasdaq در امسال بودهاند.

شاخص Nasdaq نشاندهنده ارزش شرکتهای حاضر در بورس است و بهرغم اینکه در حال حاضر هم این شاخص ناپایدار و متغیر است، اما تحلیلگران ریسک بسیار کمی را برای آن پیشبینی میکنند. به گفته جیمز پالسون یک متخصص و استراتژیست سرمایهگذاری در Wells Capital در آن زمان (دنیای دیجیتال) فضای جدیدی بود. جیمز کسی بود که در سال ۱۹۹۹ به مشتریانشان بابت قیمت غیر واقعی سهام شرکتهای ( تکنولوژی) هشدار داده بود. او میگوید: «اوضاع در آن زمان بسیار خطرناکتر از چیزی بود که امروز میتوانیم تصور کنیم.»

با این حال قیمت فعلی سهام Nasdaq به عقیده او بالاتر از حد معمول است به خصوص سهام شرکتهای عرصه بیوتکنولوژی و او به مشتریانش پیشنهاد میکند که بخشی از پول خود را به سهامهای کوچک ارزانتر یا بازارهای خارجی انتقال دهند. با این حال مجموعه بورس آمریکا با ریسک زیادی مواجه نیست.

امروزه بسیاری از غولهای تکنولوژی در Nasdaq حضور دارند. اپل، گوگل، مایکروسافت و اوراکل و حتی سیسکوسیتمز امروزه سود تقسیم میکنند، در حالی که در دهه ۹۰ چنین کاری نمیکردند. اپل آخرین باری که سود تقسیم کرد در سال ۱۹۹۵ بود و سپس از سال ۲۰۱۲ دوباره این کار را از سر گرفت.

این در حالی است که به جز سهامNasdaq قیمت سایر شاخصهای بورس از جملهDow Jones و S&P 500 هم اندکی افزایش یافته است. این دو شاخص در زمان بحران سال ۲۰۰۰ به اندازه Nasdaq سقوط نکردند و تا قبل از سال ۲۰۰۸ (و بحران مالی که در آن زمان به وجود آمد) رکوردهای جدیدی را در قیمت ثبت کردند. این دو شاخص همچنین تا قبل از سال ۲۰۱۳ هم دوباره رکوردهای جدیدی را ثبت کردند. Nasdaq اما زمان طولانیتری را برای بالا آمدن طی کرد، چراکه در بحران سال ۲۰۰۰ ارزش آن بسیار کاهش یافته بود. طی 6 سال گذشته اما ارزش Nasdaq چهار برابر شده است. امروزه Nasdaq شامل انبوهی از شرکتهای بیوتکنولوژی، اینترنتی و شبکههای اجتماعی است و بسیاری عقیده دارند که قیمتی بالاتر از حد واقعی خود را دارند. طی هفتههای گذشته نگرانی بابت قیمت غیرواقعی سهام باعث بالا و پایین شدن مکرر قیمتها شده است. با این حال بر خلاف ۱۵ سال قبل امروزه بسیاری از شرکتهای بزرگ حاضر در Nasdaq محصولات و فروش واقعی دارند و صرفا مجازی نیستند؛ این همان نقطه تفاوت با گذشته است.

دانیل موریس یک استراتژیست در زمینه سرمایهگذاری در TIAA-CREF میگوید از نظر ارزش شرکتها امروز Nasdaq با سال ۲۰۰۰ بسیار متفاوت است. با این حال تحلیلگران میگویند احتمال بازگشت شاخص به عقب تا اندازهای وجود دارد و این موضوع آنها را شگفتزده نخواهد کرد.

حباب بیوتکنولوژیها

آخرین قیمت معامله در شاخص Nasdaq در روز جمعه به 08/ 5092 دلار رسید که کمی بالاتر از رکورد قبلی خود یعنی 62/ 5048 دلار در دهم مارس سال 2000 بود. حالا اما بر خلاف گذشته، سهامداران و سرمایهگذاران متقاعد شدهاند که شاخص Nasdaq در حال تبدیل شدن به یک حباب است. این حباب جدید اما از پنج سال پیش و در زمان وحشت جهانی به دنبال بحران اقتصادی شکل گرفت و با گروه متفاوتی از سهام شرکتها هدایت شده است.

در حقیقت حباب جدید شاخص Nasdaq که از ماه مارس سال 2009 ایجاد شد، نهتنها به خاطر رشد عملکرد شرکتهای تکنولوژی و اینترنتی نبوده، بلکه به دنبال فعالیت شرکتهای بیوتکنولوژی است. شرکتهای بیوتکنولوژی در طول پنج سال گذشته بیش از 500 درصد رشد داشته و مرزهای شاخص Nasdaq و S&P 500 را پشت سر گذاشتهاند. بر خلاف روند رشد شرکتهای تکنولوژی در دهه 1990، رشد شرکتهای بیوتکنولوژی به طرز عجیبی توجه کمتری را جلب کرده است. «داو رامسی» مدیر ارشد بخش سرمایهگذاری در شرکت مالی Leuthold Group در این مورد میگوید: «رشد شرکتهای بهداشتی- درمانی و بیوتکنولوژی، مخفیترین بازار سیاههایی است که تا به حال دیدهام.» در واقع دو شرکت Amgen و Gilead Sciences که بزرگترین بازیگران صنعت بیوتکنولوژی هستند، رشد درآمد قابل توجهی را در این سالها تجربه کردهاند. این در حالی است که بررسی نسبت درآمد به قیمت (P/ E) این شرکتها نشان میدهد که مشکلی بزرگتر در این روند وجود دارد. از طرفی شرکتهای بزرگ دیگری مانند Vertex Pharmaceuticals، Biomarin Pharmaceutical، Incyte و Endo در سال 2014 تقریبا درآمدی نداشتهاند.

با این همه اما مشکل بزرگتر را باید در میان شرکتهای کوچک صنعت بیوتکنولوژی با ارزش بازاری بسیار کمتر از آنچه اعلام میشود، جستوجو کرد. بسیاری از تحلیلگران معتقدند این شرکتهای کوچک برای جلب نظر سرمایهگذاران سعی دارند ارزش خودشان را بیش از ارزش واقعی در بازار

نشان دهند.

منبع: وال استریت ژورنال، تایم و money.com

منبع : دنیای اقتصاد