جزییات تازه از رمزریال توسط بانک مرکزی منتشر شد

فردای اقتصاد: بانک مرکزی، پیشنویس سند ریال دیجیتال به طور رسمی منتشر و جهت دریافت نقطه نظرات متخصصان و کارشناسان در دسترس قرار گرفت. نخستین انتشار رسمی ریال دیجیتال توسط هیات نظارت بر اندوخته اسکناس و در راستای اجرای مصوبه شورای پول و اعتبار، در شهریورماه امسال صورت پذیرفت. در تاریخ مذکور فردای اقتصاد در گزارشی، به بررسی جوانب مختلف رمزریال پرداخت.

پس از انتشار اولیه بهطور محدود، ریال دیجیتال منتشر شده از طریق دو بانک عامل و با جامعه کاربری کنترل شده مورد بهرهبرداری پیش آزمایشی قرار گرفته و درحالحاضر نیز روند بررسیهای تکمیلی جهت شروع دوره آزمایشی ادامه دارد.

همچنین بر اساس تمهیدات اندیشیده شده به زودی با پیوستن بانک سوم به این پروژه، دوره اجرای پیش آزمایشی خاتمه یافته و با آغاز مرحله اجرای آزمایشی، دامنه استفاده، تعداد کاربران و مبلغ تخصیص یافته به این طرح نیز گسترش مییابد. شایان ذکر است ورود کلیه بانکهای عامل به این پروژه تا پایان دوره آزمایشی از دیگر اهداف برنامهریزی شده در اجرای آن است.

بانک مرکزی درنظر دارد همزمان با اجرای دورههای پیش آزمایشی و آزمایشی، ضمن اخذ نظرات و پیشنهادات کارشناسان و خبرگان پولی و بانکی، امکان دسترسی عموم مردم به ریال دیجیتال را به صورت تدریجی فراهم کند.

رمزریال و کاربردهای آن

توکن پول دیجیتال بانکهای مرکزی را میتوان به این صورت تعریف نمود، توکن پول دیجیتال بانکهای مرکزی، گونهای از پول دیجیتال است که توسط بانکهای مرکزی صادر گردیده و به صورت همتا به همتا مورد تبادل قرار میگیرد.

پولی که از سوی بانک مرکزی منتشر شده و فرآیندهای مرتبط با خلق و انتشار آن به صورت کاملا الکترونیکی انجام شده باشد، منحصرا مشمول تعریف عام پول دیجیتال بانک مرکزی خواهد بود. بر همین اساس، پول دیجیتال بانک مرکزی میتواند به صورت کامل در اختیار عموم قرار گیرد یا صرفا به عنوان ابزاری جهت تسهیل تسویه بین بانکی و مدیریت نقدینگی در اختیار بانکها و موسسات اعتباری باشد. همچنین انتشار این شکل از پول در قالب توکنهای دیجیتال، شقوق دیگری از پول دیجیتال بانک مرکزی را محقق خواهند کرد که اهدافی نظیر ایجاد استقلال از مدیریت متمرکز در ثبت عملیات مالی و امکان تبادل همتا به همتا را دنبال میکند.

براین اساس، توکن پول دیجیتال بانک مرکزی همان پول دیجیتال بانک مرکزی مبتنی بر توکن بوده که میتواند به دو شکل با قابلیت دسترسی عمومی یا اختصاصی منتشر گردد. هر دو شکل از این گونه پول دیجیتال بانک مرکزی علاوه بر تامین امکان تبادل به صورت همتا به همتا و امکان فعالسازی قراردادهای هوشمند پیچیده با سرعت بیشتر، به شدت مورد نیاز فضای اقتصاد دیجیتال مبتنی بر توکن خواهد بود.

صرف نظر از طبقهبندی پیش گفته، عموما توکن پول دیجیتال بانکهای مرکزی با اهداف انجام پرداختهای خرد، پرداختهای کلان و یا تسهیل مراودات و تراکنشهای بینالمللی منتشر میگردند. درحالح اضر، دو نوع پول از نظر دسترسپذیری توسط بانک مرکزی منتشر میشود:

وجه نقد که در دسترس عموم قرار دارد و حسابهای تسویهای که در دسترس نهادهای محدود و بانکها قرار دارد.

منظور از پول دیجیتال بانک مرکزی، نوع مبتنی بر حساب، به معنای وجود حساب متمرکز در بانک است که در آن هویت دارندگان حساب برای بانک مرکزی شناخته شده است. همچنین، امکان دسترسی عمومی به این پول دیجیتال وجود دارد؛ به طوری که همه میتوانند یک حساب پول دیجیتال نزد بانک مرکزی داشته باشند. ضمن آنکه خدمات پرداخت موجود برای دارندگان حساب پول دیجیتال بانک مرکزی با دارندگان سپردههای بانکی قابل مقایسه است و سیستمهای پرداخت مبتنی بر سپرده پول دیجیتال و سیستمهای پرداخت مبتنی بر سپرده عادی افراد با یکدیگر تعامل میکنند؛ بنابراین از هر حساب سپرده میتوان به هر حساب پول دیجیتال بانک مرکزی عملیات پرداخت انجام داد و بالعکس. این بدان معنی است که پول دیجیتال بانک مرکزی جایگزین بسیار نزدیکی برای سپردههای بانکی است. فرض مهم دیگر این است که حسابهای پول دیجیتال بانک مرکزی برای اکثریت قریب به اتفاق کاربران، امکان ایجاد تسهیلات اعتباری را فراهم نخواهد کرد.

آیا در این صورت انگیزه استفاده از رمزریال کاهش نخواهد یافت؟

اثر پول دیجیتال بانکهای مرکزی بر سیاستهای پولی

یکی از گونههایی که پول دیجیتال بانک مرکزی میتواند در قالب آن معرفی شود، نوعی پول نقد الکترونیکی است که تنها به عنوان یک ابزار ایمن و کارا برای پرداخت بهای کالاها، خدمات و داراییها مورد استفاده قرار گیرد و هیچگونه بهرهای بر روی آن پرداخت نشود. این نوع از پول دیجیتال بانک مرکزی که در واقع نوعی پول دیجیتال خرد محسوب میشود، برای تسویه میان بانکها و اجرای تاثیری بر سازوکار اشاعه پولی نخواهد داشت.

آنچه در معرفی این نوع از پول دیجیتال حائز اهمیت است، تعیین این موضوع است که چه داراییهایی باید به عنوان پشتوانه پول دیجیتال بانک مرکزی قرار گیرد. توضیح آنکه، تعیین داراییهای فیزیکی به عنوان پشتوانه اسکناس و مسکوک باعث شده که عرضه آن نتواند به طور نامحدود افزایش یابد. از طرفی، به دلیل ویژگیهای ذاتی اسکناس و مسکوک، مشکل حمل، امنیت پایین و غیره کمتر خواهد بود.

اثر پول دیجیتال بانکهای مرکزی بر ثبات مالی

یک باور غالب در مورد انتشار پول دیجیتال بانک مرکزی، اثر بازدارنده آن بر فعالیتهای سپرده و پرداختهای بانکها است که میتواند ثبات مالی را مخدوش نموده و وامدهی را کاهش دهد.

به طور کلی در پیدایش مخاطرات و اثرات احتمالی انتشار پول دیجیتال بانک مرکزی بر ثبات مالی، باید در نظر داشت که اولا ریسکها به طور اساسی به انتخابهایی که بانکهای مرکزی انجام میدهند، بستگی دارد. بانکهای مرکزی میتوانند توزیع پول دیجیتال را به واسطههای مالی واگذار نموده و کماکان نقش و ارزش افزوده آنها را در ارائه خدمات اولیه حفظ کنند. بانکهای مرکزی همچنین میتوانند ویژگیهایی را برای طراحی پول دیجیتال درنظر گیرند که محرکهای قوی تقاضای بالقوه برای پول دیجیتال باشد.

به طور مثال میتوانند کارمزدهای معین و متفاوت یا محدودیتهایی برای نگهداری مقادیر مختلف پول دیجیتال در نظر گیرند. بانکهای مرکزی همچنین میتوانند منابع مالی فراوان و مطلوبی را برای محدود کردن فشارهای ناشی از تغییرات احتمالی در ترکیب بودجه بانکی فراهم کنند، تعیین نرخ بهره پول دیجیتال از سوی بانک مرکزی نیز میتواند بر سازوکار انتقال انتشار پول دیجیتال بر بازار مالی موثر باشد.

هدف بانک مرکزی جمهوری اسلامی ایران از توسعه ریال دیجیتال

همانگونه که تشریح شد، بانکهای مرکزی با اهداف مختلفی اقدام به توسعه پول دیجیتال مینمایند، که از جمله آنها میتوان به مواردی همچون، پاسخ به نیازمندی پرداختهای آتی در اقتصاد دیجیتال، بهبود کارآیی ابزارهای پرداخت نوین، افزایش دسترسپذیری پول بانک مرکزی، مدیریت اثرات کاهش بکارگیری اسکناس در جامعه، توسعه ابزارهای پرداخت بینالمللی با سایر کشورها، توسعه تابآوری ابزارهای پرداخت، نیل به اهدافی خاص در حوزه سیاستگذاری پولی و در مواردی مدیریت مخاطرات تعیینکننده بسیاری از مختصات پولهای دیجیتال بانکهای مرکزی ناشی از رواج پولهای خصوصی اشاره کرد.

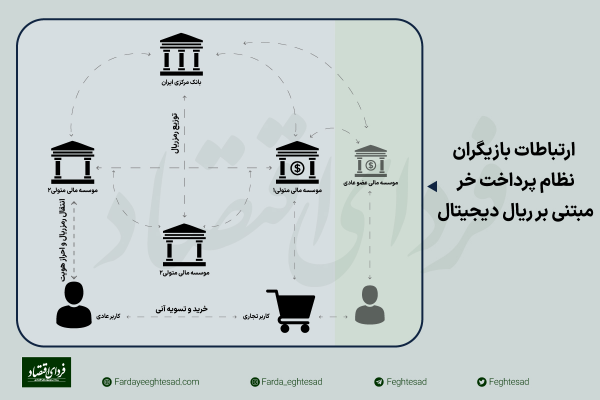

زیستبوم ریال دیجیتال بانک مرکزی جمهوری اسلامی ایران

ریال دیجیتال در معماری ارائه شده توسط بانک مرکزی، شکل دیجیتالی اسکناس بوده و جزئی از پایه پولی است؛ از این رو امتیاز انتشار آن در انحصار بانک مرکزی و مبتنی بر پشتوانههای قانونی، تعهد مستقیم بانک مرکزی خواهد بود.

واسطههای توزیع در این معماری، بانکها و موسسات اعتباری دارای مجوز هستند که ارتباط با کاربران نهایی را مدیریت مینمایند. این واسطهها میتوانند دفتر کل زیرساخت ریال دیجیتال یا همان پایگاه داده توزیع شده را نگهداری و به روزرسانی نمایند.

توزیع ریال دیجیتال در کشور

ساختار توزیع ریال دیجیتال، مستند به مصوبه شورای پول و اعتبار متشکل از دو سطح است. همانگونه که در بخش پیشین اشاره شد، بانک مرکزی به عنوان ناشر ریال دیجیتال و با الگوگیری از معماری دو لایه ترکیبی، در گام اول، ریال دیجیتال را دراختیار ( لایه اول) بانکها قرار میدهد. در لایه اول، اعضاء بانکها با بانک مرکزی در ارتباط بوده و قادر به نگهداری، انتقال و توزیع ریال دیجیتال با هدف پرداختهای خرد بین کاربران و مشتریان عادی و تجاری خود خواهد بود. همانگونه که عنوان شد، سازوکار توزیع ریال دیجیتال به بانکها، مشابه توزیع اسکناس بین بانکها است. بنابراین ریال دیجیتال، در مقابل تامین مقدار متناظری اسکناس یا ذخایر از سوی بانک متقاضی، در کیف ریال دیجیتال بانک متقاضی قرار خواهد گرفت.

مزایا و فرصتهای ریال دیجیتال بانک مرکزی

بانک مرکزی جمهوری اسلامی ایران اعتقاد دارد که توسعه ریال دیجیتال، موجب ایجاد فرصتهای مناسبی در حوزههای اقتصادی، فنی و کسب وکار میشود. تأمین نیازهای پرداخت در فضای اقتصاد دیجیتال،پرهیز از مخاطرات اشکال جدید خلق پول شخصی، پشتیبانی از نظام پرداخت منعطف و تابآور، بهبود در دسترسپذیری و استفاده از پول بانک مرکزی، ایجاد مکملی برای پول نقد و جلوگیری از رشد هزینههای چاپ و توزیع اسکناس و بهرهمندی از مزایای پول برنامهپذیر از جمله مزایای رمزریال به شمار میرود.

تهدیدات بالقوه و معایب احتمالی ریال دیجیتال بانک مرکزی

با توجه دامنه وسیع حوزههای مرتبط با این پدیده، ضرورت دارد ملاحظات مختلف توسعه این ابزار از جنبههای مختلف مدنظر قرار گیرد. در ادامه به برخی از آنها اشاره میشود.

یکی از این تأثیرات احتمالی عرضه ریال دیجیتال بانک مرکزی بر واسطهگری بانکها و ثبات مالی است. مورد دیگر به ملاحظات سیاست پولی برمیگردد. پول دیجیتال بانک مرکزی ممکن است تغییرات قابل توجهی را در رفتار عموم مردم ایجاد نماید که در این صورت بازنگری در چارچوب سیاست پولی متناسب با این تحولات اجتناب ناپذیر خواهد بود.

هزینههای زیرساخت یکی دیگر از معایب موجود است. پول دیجیتال بانک مرکزی قابلیت کاهش هزینه چاپ پول را دارد؛ با این حال، استفاده از این نوع پول نیازمند وجود زیرساختهایی است که خود شامل هزینههای ثابت و متغیر است. اطمینان از فزونی منافع بر هزینههای موصوف از ضروریات توسعه ریال دیجیتال خواهد بود.

ابهامات ناشی از نوظهور بودن، ملاحظات مربوط به حوزه مبارزه با پولشویی و حفظ حریم خصوصی دادهها، ملاحظات حوزه پرداخت، فنی و امنیتی از دیگر معایب ممکن در این مسیر است.